10月8日,A股继续大涨,上证指数上涨4.59%,创业板指和科创板指更是分别上涨17.25%和17.38%。

长期来看,A股估值的地心引力依旧存在。经历快速的估值修复后,A股估值已远离便宜区间,那么距离那些历史高点还有多远?

沪深300弹性有限

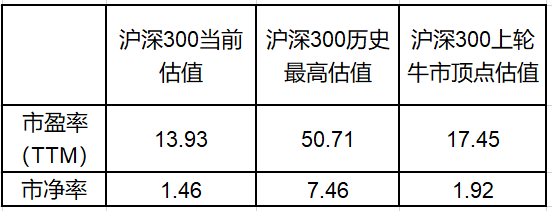

截至10月8日,沪深300市盈率(TTM)为13.93倍,市净率为1.46倍。沪深300指数历史最高收盘价出现在2007年10月16日,当时市盈率为50.71倍,市净率为7.46倍。而上一轮沪深300牛市的顶点出现在2021年2月10日,当时市盈率为17.45倍,市净率为1.92倍。

2007年牛市距今时间较远,上轮2021年牛市顶点更具参考价值。从市净率角度看,沪深300相比历史高点还有31%空间,从市盈率角度看,沪深300相比历史高点还有约25%空间。沪深300在本轮大涨前,跌幅相对较小,其代表的大市值公司可能向上空间有限。

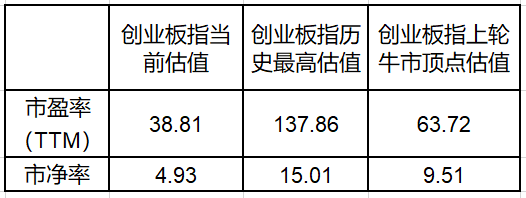

创业板相对空间最大

创业板指当前市盈率(TTM)为38.81倍,市净率为4.93倍。创业板指数历史最高收盘价出现在2015年6月3日,当时的市盈率为137.86倍,市净率为15.01倍。上一轮创业板牛市的顶点出现在2021年7月21日,当时市盈率为63.72倍,市净率为9.51倍。

考虑到创业板相比2015年已经大幅扩容,加入了宁德时代、迈瑞医疗等大市值公司,创业板指估值水平很难回到历史最高水平,相比之下,创业板指上轮牛市顶点的参考价值更大。从市净率角度看,创业板指相比历史高点还有近一倍空间,从市盈率角度看,创业板指相比历史高点还有约64%空间。

科创50半导体周期复苏带来弹性

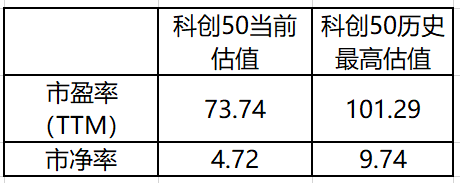

科创50指数当前市盈率(TTM)为73.74倍,市净率为4.72倍。科创50指数市盈率历史最高点出现在2020年7月13日,达到101.29倍,市净率达到9.74倍。从市净率角度看,科创50相离历史极值还有1倍空间,从市盈率角度看,科创50相比历史极值还有37%空间。

由于科创50指数中包含较多半导体公司,而半导体行业周期仍处于复苏早期,因此市盈率参考价值相对有限,市净率参考价值更大。

中证500空间相对有限

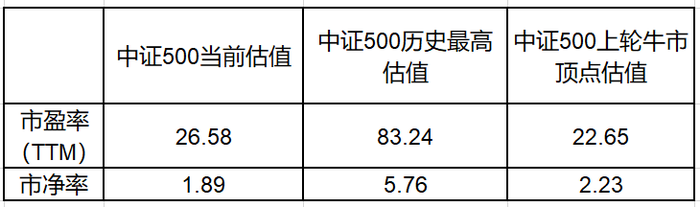

中证500指数当前市盈率(TTM)为26.58倍,市净率为1.89倍。中证500指数市盈率历史最高点出现在2015年6月12日,达到83.24倍,市净率达到5.76倍。上一轮中证500牛市的顶点出现在2021年9月13日,当时市盈率为22.65倍,市净率为2.23倍。

中证500指数中包含较多周期股,目前周期行业普遍处于谷底,因此从市盈率角度,中证500估值水平已经超越上轮牛市,而市净率更具参考价值。相比上轮牛市高点,市净率仍有18%空间。

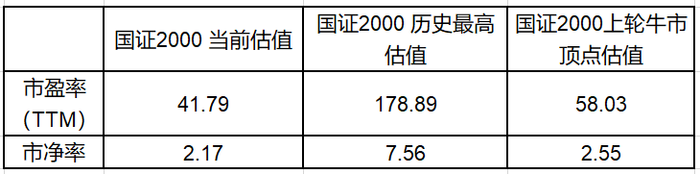

国证2000指数上涨节奏可能靠后

国证2000指数当前市盈率(TTM)为41.79倍,市净率为2.17倍。国证2000指数市盈率历史最高点出现在2015年6月12日,达到178.89倍,市净率达到7.56倍。上一轮国证2000牛市的顶点出现在2020年7月22日,当时市盈率为58.03倍,市净率为2.55倍。相比上轮牛市顶点,市净率有17.5%的空间,市盈率有38.9%的空间。国证2000是小盘股的代表,目前小盘股业绩情况相对最差,但这也意味着实体经济好转后,其弹性最佳,即通常牛市末期出现的“垃圾股”行情。